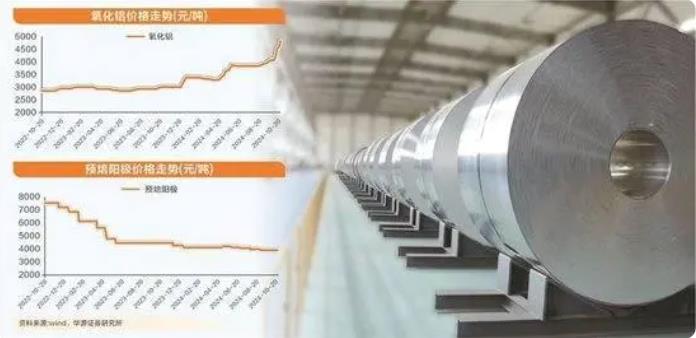

自10月22日盘中一度突破5000元/吨关口后,国内期货市场上氧化铝主力合约2411价格近日已稳定在5100元/吨上方,刷新历史高点,较一年前这一新品种上市之初的价格近乎翻番。而现货市场上,当前氧化铝价格也已逼近5000元/吨,为近十余年来高位。

作为电解铝重要的生产原材料,氧化铝价格持续走高,已显著冲击了铝企的盈利水平。证券时报·e公司记者近日采访了解到,相较今年5月份,铝企单吨盈利已缩减超千元,个别企业甚至陷入亏损区间。

氧化铝价格高位运行,对下游形成冲击,产业链负反馈效应渐显。不过采访中分析人士多认为,当前氧化铝供给端未释放预期,市场供需矛盾尚存,短期价格强势格局或难改。

氧化铝突破5000元/吨

“近一年来,氧化铝现货价格从2700多元/吨,涨至目前近乎5000元/吨的高点,已经刷新了近十多年来的高位,成本压力可见一斑。”谈及今年企业的盈利状况,一河南地区电解铝生产企业负责人坦言,虽然近期铝价有所回暖,但重要生产原料氧化铝的价格持续高涨,已严重挤压了生产利润。

10月24日,国内期货市场上氧化铝主力合约2411价格达到5135元/吨,刷新了该品种自2023年6月上市以来的历史高位。

而在现货市场上,2024年以来全国氧化铝价格也整体处于持续上涨行情中。

在今年9月底,全国氧化铝市场价格就已突破2021年4103元/吨的价格高位,并持续走高,创下近十多年来的历史新高。截至10月25日,阿拉丁(ALD)氧化铝加权指数为4948元/吨,较年初上涨1730元/吨,涨幅为53.8%。

中原期货有色行业分析师刘培洋接受证券时报·e公司记者采访时称,氧化铝价格走强,也对电解铝价格形成支撑。不过虽然近日沪铝主力合约2412突破了2万元/吨大关,但年内整体涨幅远不及氧化铝。截至10月25日,卓创资讯A00铝价为2.08万元/吨,较年初上涨1330元/吨,涨幅6.83%。

不过铝产业链相关产品价格并非集体走强。

上海钢联数据显示,2024年国内预焙阳极价格整体呈现震荡下行走势,山东大型电解铝企业10月预焙阳极采购价格为3690元/吨,较2023年12月下跌338元/吨。

“影响价格持续走弱的原因主要来自成本端,当前国内石油焦市场供需矛盾依旧较为突出,石油焦价格自去年以来,持续处于低位整理阶段,虽然煤沥青价格有较大幅度的波动,但由于其在阳极成本项中占比不高,对预焙阳极价格支撑有限。”上海钢联(300226)铝事业部分析师赵天宇称。

供给吃紧推涨价格

采访中不少分析人士提及,造成今年氧化铝价格大涨的因素,主要来源于供给端。

一方面,国产矿石因环保整治等问题一直没有完全放开,铝土矿进口依赖度继续上升。另一方面,铝矿主要进口来源国几内亚因受天气、政策、航运等不确定因素影响,矿石供应整体处于偏紧格局,制约了国内氧化铝运行产能抬升。

阿拉丁分析师谢灵芝告诉证券时报·e公司记者,当前受河南地区环保复垦政策,以及国家矿山安全管理及监察的影响,矿山开采受限,生产原料缺乏,从而导致氧化铝供应趋紧。与此同时,当前海外氧化铝价格已升至680美元/吨,年度涨幅达到94%,氧化铝进口成本攀升至5700元/吨之上,国内进口窗口持续关闭,更加剧了货源紧张的局面。

上海钢联铝事业部分析师陆俊杰表示,今年氧化铝厂减产检修频繁,导致下游部分长单执行受阻,短期供应端的增量在补交完长单之后没有可贡献的现货富余量。

除供给端因素外,陆俊杰还表示,处于氧化铝下游的电解铝市场,今年新投及复产进度超乎预期。

截至目前,中国电解铝运行产能为4398.8万吨/年,同比增加2.09%,电解铝企业开工率已经高达97%。而当前临近年末,假期因素和冬季补库导致下游铝厂不得不实施刚需补库,现货流通问题得不到缓解,因此氧化铝采购价格水涨船高,供应呈偏紧格局。

“随着西南地区电解铝逐步复产,国内电解铝运行产能上升至近几年高位,且今年四季度减产预期落空,氧化铝需求端一直保持高位。”在刘培洋看来,氧化铝价格的持续走强,与下游电解铝企业需求旺盛不无关联。他表示,今年二季度,市场对美联储降息预期不断升温,电解铝和其他有色金属一样,均走出一轮大幅上涨行情。而到8月份之后,随着市场利空情绪不断被消化,且国内政策端开始逐步发力,电解铝价格再度走出一轮上涨行情。价格支撑下,企业生产热情自然高涨。

今年上半年,电力电子及交通运输等板块对铝需求拉动明显,铝表观消费同比累计增速达6.6%以上。在地产用铝表现偏弱情况下,铝需求增速远超市场预期。同时,海外市场在通胀与降息逻辑间切换,利多有色金属价格,铝价随有色金属共振反弹。

“当前房地产市场仍处于调整期,相应用铝需求有所收缩,但新能源汽车、光伏等新质生产力领域需求稳步向好发展,其用铝需求增量一定程度抵消了房地产调整带来的需求下滑,需求整体呈现增长态势。”对于年内铝价走势偏强的原因,卓创咨询电解铝分析师刘云艳分析,2024年铝价振幅较宽,是铝市基本面和宏观面共振下的结果。供应端来看,行业铝水需求较去年提升至75%左右,铝锭供应量有所减少。此外,原铝、氧化铝受铝土矿供应紧张影响,价格攀升至十多年以来高位,也对电解铝价格起到较强支撑。

电解铝利润空间遭挤压

原料成本价格高企一方面支撑了铝价,但另一方面也对企业生产利润空间形成挤压。

“在电解铝的主要成本项中,氧化铝占比连续呈现企稳提升态势,并已连续9个月超过电力成本比重。氧化铝价格及上游原料的自备程度对电解铝企业成本的影响尤为重要。”上海钢联铝事业部研究员姚馨告诉证券时报·e公司记者,对比年内盈利高点,近月来电解铝生产企业利润已显著缩水。

以9月盈利水平为例,Mysteel铝研究团队对全国电解铝企业进行调研并测算,2024年9月中国电解铝行业加权平均完全成本为16961元/吨,与上海钢联9月铝锭现货均价19676元/吨对比,全行业盈利2715元/吨。与今年5月对比,成本提高了279元/吨,但铝价月均价下跌了1096元/吨,导致9月电解铝理论利润比5月下降了1375元/吨。

而据卓创资讯监测数据,年内电解铝行业盈利高点出现在4月中旬,行业平均盈利超过3000元/吨。随着近期氧化铝价格持续攀升,电解铝生产成本增加,利润空间收窄,截至10月18日,行业平均盈利缩减至1400元/吨上下。

阿拉丁(ALD)盈亏数据模型则显示,5月电解铝全行业平均利润3959元/吨,创2022年3月以来高位。但随着氧化铝价格不断冲高,9月全行业利润下降至2100元/吨附近。按照实时价格测算,全行业加权平均完全成本抬升至1.9万元/吨附近,河南、贵州、广西等地电解铝生产成本抬升至2.05万元/吨上下,样本铝企进入微利状态,个别铝企甚至出现小幅亏损。

电解铝企业生产利润缩水的同时,氧化铝企业盈利空间却在不断上行。百川盈孚统计,自6月份以来,氧化铝周度行业平均毛利一直在1000元/吨以上,保持着历史高位水平。

同样作为电解铝的上游,2024年预焙阳极生产企业利润多在盈亏线上下小幅波动。其中上半年受原料市场波动以及阳极较长的生产周期影响,多数企业成本倒挂明显。

赵天宇介绍,当前主流电解铝企业每生产1吨电解铝约消耗预焙阳极0.48吨,在电解铝各成本项中,预焙阳极成本比重约为10%至13%,近期阳极价格的波动幅度对电解铝企业生产成本的影响暂不明显。

供需格局难改强势趋势

氧化铝高价致使下游成本压力陡增,产业链负反馈效应正逐步显现,涨势是否还有持续空间?

谢灵芝判断,当前矿石紧张格局尚未彻底改变,下游仍处于高需求格局,叠加冬储、春节备货的预期增强,以及北方采暖季环保政策下氧化铝生产面临的不确定性,预计四季度氧化铝现货价格仍具备继续走高的可能。

“目前氧化铝下游需求仍呈增长趋势,想要缓解供需矛盾,只有通过供应端增量释放解决,途径包括放开国产矿山、国内氧化铝新投产能释放,以及进口窗口打开。”陆俊杰分析,从当前市场实际情况预判,国产矿山整治力度还在不断加码,国产矿石开采受限的局势大概率会持续。同时,目前海外氧化铝供应也维持偏紧格局,部分新投及复产进度较慢,且从目前内外价差以及海外成交情况来看,短期进口窗口将维持关闭状态。

陆俊杰分析,未来氧化铝产能供给端增量的核心关注点依旧在国内氧化铝新投产能的释放方面。预计年底前国内氧化铝还有200万吨的年化产能释放,实际能产生的现货对于解决当下供需矛盾而言可能只是杯水车薪。不过,明年一季度氧化铝行业尚有360万吨新增产能计划,届时市场供需格局或许会逐渐发生扭转。

刘培洋也认为,目前国内外宏观预期偏好,有色金属板块整体偏强运行,叠加氧化铝供需偏紧的结构在短期之内难以反转,预计四季度氧化铝价格将保持偏强运行。

氧化铝短期价格高位难改的格局中,他认为,在“金九银十”消费旺季下,铝库存去化顺畅,成本对铝价也有支撑,预计四季度电解铝价格有望保持偏强运行。

姚馨认为,虽然成本端对铝价形成支撑,但铝价走势的不确定性仍存。一方面,在美联储降息周期内,海外市场对美国经济走弱的担忧仍将频繁扰动市场,同时11月美国总统大选结果或对商品市场带来一定影响。另一方面,海外贸易壁垒政策频出、对后续铝材出口订单或带来一定不确定性。